stopa nominalna i realna stopa procentowa – różnica między nimi?

Dość często można zobaczyć na pierwszy rzut oka, atrakcyjnych ofert, które obiecują, aby zapewnić niezależność finansową. Może to być lokaty bankowe i możliwości dla portfeli inwestycyjnych. Ale czy wszyscy tak opłacalne, jak mówi reklama? To, co będziemy rozmawiać w ramach tego artykułu, aby dowiedzieć się stawkę nominalną a realną stopą.

oprocentowanie

Ale po pierwsze, porozmawiajmy o tym samym fundamencie w tym przypadku – na stopę procentową. Wyświetla nominalny zysk, który można uzyskać pewną osobę poprzez inwestowanie w coś. Należy zauważyć, że istnieje wiele możliwości, aby stracić swoje oszczędności lub stopy procentowej, która ma otrzymać osoby:

- Mgławica jest pisemna umowa;

- sytuacje nieprzewidziane (kryzys przedsiębiorstwem lub instytucją bankową, tak, że przestaje istnieć).

Dlatego konieczne jest, aby uczyć się w najdrobniejszych szczegółach, co masz zamiar inwestować. Należy pamiętać, że oprocentowanie często jest odzwierciedleniem ryzykownych projektu w ramach badania. Tak, najbezpieczniejsze są te, które oferują stopę zwrotu w wysokości do 20%. W grupie wysokiego ryzyka obejmuje aktywa, które obiecują nawet do 70% rocznie. A wszystko to i wiele więcej z tych wskaźników – strefę zagrożenia, które nie powinny być wprowadzone bez doświadczenia. Teraz, gdy istnieje podstawa teoretyczna, możemy mówić o tym, co jest stopa nominalna i realna stopa.

Koncepcja kursu nominalnego

Określić nominalną stopę procentową jest bardzo prosty – jest ona rozumiana jako wartość, która została przekazana do aktywów rynkowych i ocenia je bez uwzględnienia inflacji. Jako przykład, ty, czytelniku, a bankiem, który oferuje depozyt poniżej 20% rocznie. Na przykład, masz 100 tysięcy i chcą ją zwiększyć. Dlatego stawiamy w banku na okres jednego roku. I po upływie wzięło 120 tysięcy rubli. Twój dochód netto wynosi aż 20.000.

Ale czy to wszystko prawda? Po tym wszystkim, w tym czasie może znacznie zwiększyć w cenie żywności, odzieży, transportu – a nie, powiedzmy, 20 i 30 lub 50 procent. Co robić w takim przypadku, aby uzyskać prawdziwy obraz rzeczy? Co jest nadal preferowane na wybory? Jaki powinien być wybrany jako punkt odniesienia dla siebie: stopy nominalnej i realnej stopy albo czymś jednym z nich?

Realna stopa

Tutaj takich przypadkach istnieje taka postać jak realnej stopy zwrotu. Warto zauważyć, że może to być dość łatwe do znalezienia. Aby to zrobić, zabrać od nominalnej stopy oczekiwanej stopy inflacji. Kontynuując wcześniejszy przykład, możemy powiedzieć: można umieścić w banku 100 tysięcy w 20% rocznie. Inflacja wyniosła tylko 10%. W efekcie zysk netto nominalne wynosi 10 tysięcy rubli. A jeśli ich wartości skorygowanej, 9000 zakup możliwością ubiegłego roku.

Opcja ta pozwala uzyskać co najmniej lekko, ale zysk. Teraz mamy do czynienia z inną sytuacją, w której stopa inflacji wyniosła już 50 procent. Nie trzeba być geniuszem matematyki, aby zrozumieć, że sytuacja zmuszony poszukać innego sposobu zapisywania i zwiększenie ich funduszy. Ale przez cały ten czas był w stylu prostym opisem. Gospodarka jest obliczenie to wszystko służy tzw równanie Fishera. Porozmawiajmy o tym.

Równanie Fisher i ich interpretacji

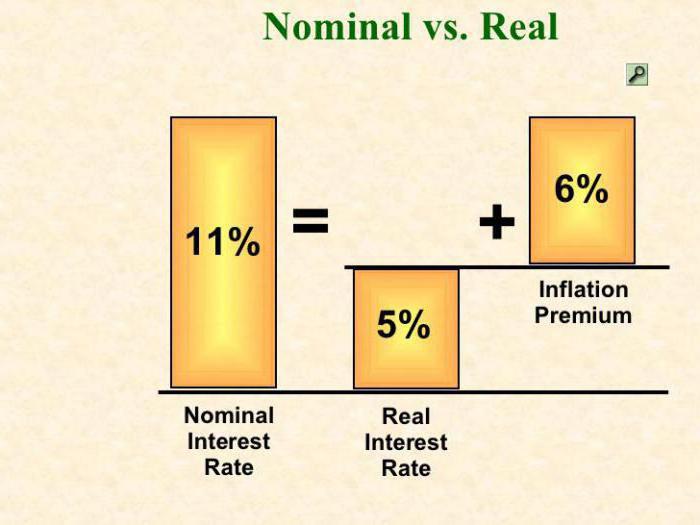

Dyskusja o różnicach, które mają nominalną szybkość i realna stopa może być tylko w przypadku inflacji lub deflacji. Przyjrzyjmy się dlaczego. Po raz pierwszy idea relacji nominalnych i realnych stóp inflacji zaawansowany ekonomista Irving Fisher. W formule, wygląda to tak:

MS = Na + OTI

NA – nominalna stopa procentowa zwrotu;

OTI – oczekiwana stopa inflacji;

RS – realna stopa.

równanie matematyczne wykorzystywane inwentaryzacji efekt Fishera. To brzmi tak: nominalna stopa procentowa jest zawsze zmienia się na wartość, przy której prawdziwe pozostaje niezmieniona.

To może wydawać się trudne, ale teraz szczegółowo analizować. Faktem jest, że kiedy oczekiwana stopa inflacji wynosi 1%, a następnie nominał rośnie też na poziomie 1%. Dlatego, aby stworzyć wysokiej jakości decyzje inwestycyjne nie biorąc pod uwagę różnice między stopami jest niemożliwe. Wcześniej można przeczytać tylko o pracy, a teraz mają matematyczny dowód, że wszystko opowiadane powyżej, nie jest to proste wynalazek, ale, niestety, smutna rzeczywistość.

wniosek

A co możemy powiedzieć na zakończenie? Zawsze biorąc pod uwagę wybór musi być jakościowe podejście do wyboru projektu inwestycyjnego dla siebie. To nie ma znaczenia, co to jest: depozyt bankowy, uczestnictwa w funduszach inwestycyjnych, czy coś innego. I uczynienie przyszłych przychodów lub ewentualne straty, zawsze stosować instrumenty ekonomiczne. Zatem, nominalna stopa procentowa może obiecać całkiem dobry zysk teraz, ale w ocenie wszystkich parametrów zostanie uzyskana, że nie wszystko jest tak różowo. I narzędzi ekonomicznych w celu obliczenia przyjęcie każdej decyzji będzie najbardziej opłacalne.